Ertrags-, Vermögens- und Finanzlage

ERTRAGSLAGE

Ergebnis nach Steuern – Aufschwung ersichtlich

Im Geschäftsjahr 2022 konnte das Ergebnis nach Steuern (EAT) des Flughafens München um TEUR 202.501 auf –TEUR 58.794 verbessert werden. Nachfolgend werden die Entwicklungen im Einzelnen erläutert.

Ertragslage

in TEUR

| Zu-/Abnahme | ||||

|---|---|---|---|---|

| 2022 | 2021 | Absolut | Relativ in % | |

| Umsatzerlöse | 1.187.988 | 601.276 | 586.712 | 97,6 |

| sonstige Erträge | 45.337 | 79.206 | –33.869 | –42,8 |

| Gesamtleistung | 1.233.325 | 680.482 | 552.843 | 81,2 |

| Materialaufwand | –421.965 | –249.702 | –172.263 | 69 |

| Personalaufwand | –500.035 | –419.095 | –80.940 | 19,3 |

| sonstige Aufwendungen | –72.672 | –57.501 | –15.171 | 26,4 |

| EBITDA | 238.653 | –45.816 | 284.469 | >100,0 |

| Abschreibungen | –266.400 | –239.851 | –26.549 | 11,1 |

| EBIT | –27.747 | –285.667 | 257.920 | –90,3 |

| Finanzergebnis 1) | –37.611 | –50.590 | 12.979 | –25,7 |

| EBT | –65.358 | –336.257 | 270.899 | –80,6 |

| Ertragsteuern | 6.564 | 74.961 | –68.397 | –91,2 |

| EAT | –58.794 | –261.296 | 202.502 | –77,5 |

- Hierin ist auch das Ergebnis aus at equity bewerteten Unternehmen enthalten.

Die deutliche Verkehrserholung im Jahr 2022 führte zu einem Anstieg der Umsatzerlöse aus Flughafenentgelten von TEUR 187.437 auf TEUR 445.565 (+137,7 %). Nichtdestotrotz liegen die Umsatzerlöse unter dem Vorkrisenjahr 2019 und sind von den Auswirkungen der Corona-Pandemie und des Ukraine-Kriegs geprägt.

Auch die Umsatzerlöse aus Abfertigungsdiensten erhöhten sich aufgrund der gestiegenen Flugbewegungen und Fluggästen insgesamt um TEUR 68.229 auf TEUR 142.174.

Die Umsatzerlöse in den anderen Bereichen entwickelten sich wie folgt:

Umsatzerlöse andere Bereiche

in TEUR

In den übrigen Umsatzerlösen sind weltweite Management-, Beratungs- und Schulungsdienstleistungen für die Luftfahrtbranche in Höhe von TEUR 67.196 (2021: TEUR 26.747) enthalten.

Nach fast 30 Jahren Betriebszeit nimmt der Sanierungsbedarf der Bauten aus der ersten Ausbaustufe des Flughafens München weiter zu. Dementsprechend stiegen die Aufwendungen für Sanierungs-, Optimierungs- und Umbaumaßnahmen (um TEUR 19.572 auf TEUR 117.161), vor allem im Zuge der 2022 durchgeführten Modernisierung im Hotel. Im Zusammenhang mit dem Ukraine-Krieg und dessen weltweiten Auswirkungen erhöhten sich die Aufwendungen für Energie und Versorgungsleistungen (+TEUR 25.976) überproportional. Die restlichen Kosten im Materialaufwand erhöhten sich vor allem bedingt durch den deutlichen Anstieg des Flugverkehrs. Insgesamt stieg der Materialaufwand um TEUR 172.263 beziehungsweise 69,0 %.

Der Personalaufwand des Flughafens München erhöhte sich insbesondere durch individuelle kurzfristige Entlastungsprogramme für die Beschäftigten wie zum Beispiel vorgezogene Tarif- oder Fahrtkostenzuschusserhöhungen. Zudem wurde die Kurzarbeit nur noch Anfang 2022 eingesetzt. Insgesamt reduzierte sich der Mitarbeitendenbestand von durchschnittlich 8.569 auf 8.329 Personen.

Die sonstigen Aufwendungen lagen mit TEUR 72.672 über dem Vorjahr. Dies ist vor allem auf höhere Beratungs- und Projektkosten sowie Aufwendungen für Werbung und Öffentlichkeitsarbeit zurückzuführen. Im Gegenzug reduzierten sich unter anderem die sonstigen Steuern.

In den Abschreibungen (TEUR 266.400; 2021: TEUR 239.851) sind Wertminderungen von Vermögenswerten in Höhe von TEUR 59.715 (2021: TEUR 31.081) enthalten. Diese beziehen sich im Geschäftsjahr 2022 mit TEUR 42.889 vor allem auf Vermögenswerte, die wegen des Wegfalls von Mietern sowie dem Anstieg der Zinsen einer Bewertung unterzogen wurden. Im Vorjahr waren in den Wertminderungen mit TEUR 26.300 vor allem Vermögenswerte enthalten, die durch neu abgeschlossene Mietverträge bewertet wurden.

Das Finanzergebnis (inklusive Ergebnis aus at equity bewerteten Unternehmen) verbesserte sich um TEUR 12.979 auf – TEUR 37.611. Ursächlich hierfür waren vor allem der Anstieg der Zinsen und die damit einhergehende deutliche Abzinsung von langfristigen Rückstellungen.

In den Ertragsteuern sind tatsächliche Steueraufwendungen in Höhe von TEUR 1.309 (2021: TEUR 2.587) sowie latente Steuererträge von TEUR 7.873 (2021: TEUR 77.548) enthalten. Die latenten Steuererträge sind im Wesentlichen auf den Ansatz von steuerlichen Verlustvorträgen zurückzuführen, da die Konzerngesellschaften davon ausgehen, in den nächsten Jahren wieder positive Ergebnisse zu erwirtschaften.

VERMÖGENS- UND FINANZLAGE

Vermögen – der Flughafen München sichert weiterhin seine Liquidität

Vermögenslage

in TEUR

| Zu-/Abnahme | ||||

|---|---|---|---|---|

| 31.12.2022 | 31.12.2021 | Absolut | Relativ in % | |

| Langfristige Aktiva | 5.264.038 | 5.328.662 | –64.624 | –1,2 |

| Kurzfristige Aktiva 1) | 213.036 | 164.483 | 48.553 | 29,5 |

| davon Zahlungsmittelbestand | 30.811 | 16.963 | 13.848 | 81,6 |

| Aktiva | 5.477.074 | 5.493.145 | –16.071 | –0,3 |

| Eigenkapital | 1.765.672 | 1.815.132 | –49.460 | –2,7 |

| Übrige langfristige Passiva 2) | 2.566.391 | 2.754.453 | –188.062 | –6,8 |

| Übrige kurzfristige Passiva 2) | 1.145.011 | 923.560 | 221.451 | 24,0 |

| Passiva | 5.477.074 | 5.493.145 | –16.071 | –0,3 |

- einschließlich Vermögenswerten mit Veräußerungsabsicht

- einschließlich Finanzschulden aus Personengesellschaften

Der Rückgang der langfristigen Aktiva (– TEUR 64.624) resultiert im Wesentlichen aus der Abnahme der selbstgenutzten Sachanlagen (– TEUR 140.936), denen eine Zunahme bei den als Finanzinvestitionen gehaltenen Immobilien (+ TEUR 53.800) und den vertraglichen Vermögenswerten (+ TEUR 32.786) gegenübersteht.

Im Geschäftsjahr 2022 blieben die Liquiditätsreserven des Flughafens München auf dem Niveau des Vorjahres (TEUR 31.983; Vorjahr: TEUR 34.984). Bedingt durch die Verkehrserholung erhöhten sich zudem die Forderungen aus Lieferungen und Leistungen auf TEUR 80.101 (Vorjahr: TEUR 42.794).

Die Veränderung des Eigenkapitals auf TEUR 1.765.672 ist im Wesentlichen zurückzuführen auf den Konzernjahresfehlbetrag des laufenden Geschäftsjahres von TEUR 58.794.

Im Geschäftsjahr 2023 werden weitere Tilgungen von Darlehen fällig. Deshalb ist es zu einer Verschiebung von Finanzschulden aus dem langfristigen in den kurzfristigen Bereich gekommen. Insgesamt beträgt der Saldo von kurzfristigen Schulden zum Stichtag TEUR 399.899 (Vorjahr: TEUR 172.673).

Kapitalstruktur

in TEUR

| Zu-/Abnahme | ||||

|---|---|---|---|---|

| 31.12.2022 | 31.12.2021 | Absolut | Relativ in % | |

| Gezeichnetes Kapital | 306.776 | 306.776 | 0 | 0,0 |

| Rücklagen | 113.819 | 90.083 | 23.736 | 26,3 |

| übriges Eigenkapital | 1.345.057 | 1.418.253 | –73.196 | –5,2 |

| davon Jahresergebnis | –58.794 | –261.296 | 202.502 | –77,5 |

| Anteile nicht beherrschender Gesellschafter | 20 | 20 | 0 | 0,0 |

| Eigenkapital | 1.765.672 | 1.815.132 | –49.460 | –2,7 |

| Finanzschulden aus Anteilen an Personengesellschaften | 382.357 | 348.177 | 34.180 | 9,8 |

| Gesellschafterdarlehen 1) | 512.794 | 523.255 | –10.461 | –2,0 |

| Darlehen mit fester Zinsbindung | 1.707.533 | 1.591.512 | 116.021 | 7,3 |

| Darlehen mit variabler Zinsbindung | 464.692 | 514.238 | –49.546 | –9,6 |

| Darlehen | 2.172.225 | 2.105.750 | 66.475 | 3,2 |

| Derivate | 438 | 1.297 | –859 | –66,2 |

| Sonstige Schulden | 643.588 | 699.534 | –55.946 | –8,0 |

| Fremdkapital | 3.711.402 | 3.678.013 | 33.389 | 0,9 |

| Eigenkapitalquote | 32,2 % | 33,0 % | ||

- inklusive gestundeter Zinsen

Die Eigenkapitalquote sank vor allem aufgrund des Ergebnisses des Geschäftsjahres.

Die wesentlichen Ausstattungsmerkmale der kurz- und langfristigen Finanzverbindlichkeiten des Flughafens München können der nachfolgenden Übersicht entnommen werden:

Konditionen langfristiger Darlehen

Stand 31.12.2022

| Zinssatz in % | |||||

|---|---|---|---|---|---|

| Finanzierungsart | Währung | Zinsbindung | Restschuld in TEUR | von | bis |

| Finanzschulden aus Anteilen an Personengesellschaften | EUR | ergebnisabhängig | 382.357 | – | – |

| Gesellschafterdarlehen | EUR | variabel/ergebnisabhängig | 491.913 | Basiszins zzgl. Marge | |

| Darlehen | EUR | variabel | 466.080 | 3M und 6M-EURIBOR zzgl. Marge | |

| Darlehen | EUR/USD | fest | 1.708.732 | 0,16 | 2,7 |

Die Gesellschafterdarlehen stehen unbefristet zur Verfügung und werden anhand des Basiszinssatzes zuzüglich einer Marge verzinst.

Die Darlehen sind mit üblichen nicht-finanziellen Covenants, unter anderem Pari-Passu-Erklärungen, ausgestattet. Darüber hinaus bestehen weitere allgemein übliche Vereinbarungen zur Rückzahlung bei Veränderungen in der Gesellschafterstruktur. Finanzielle Covenants wurden nicht vereinbart.

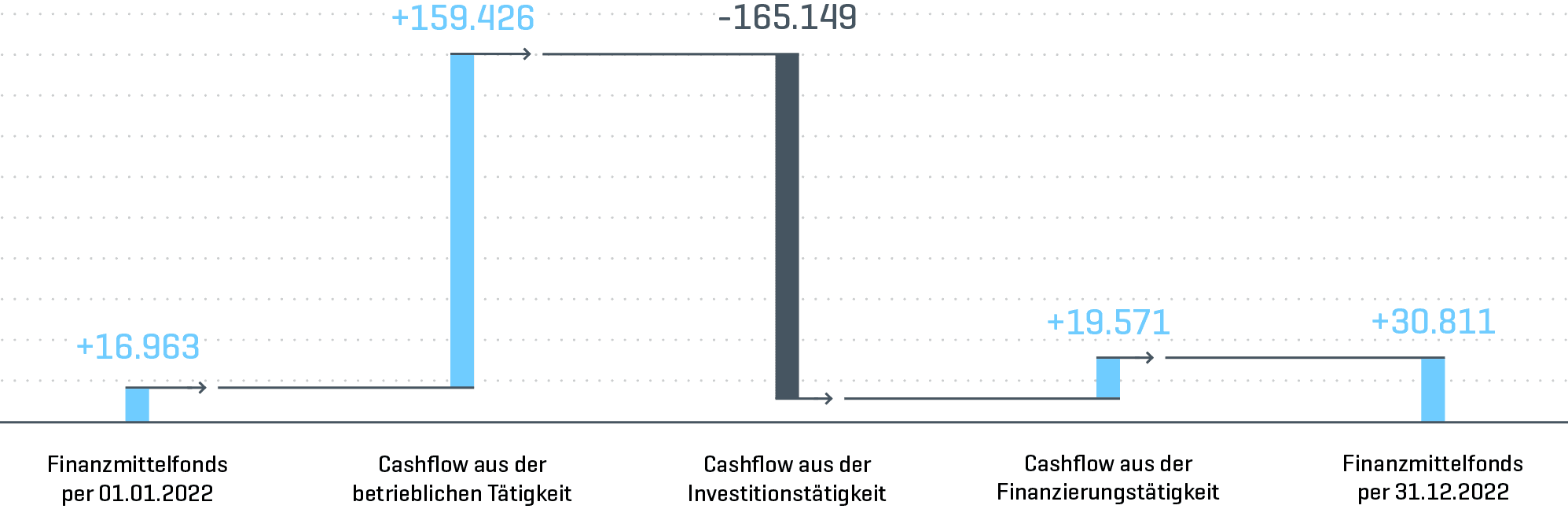

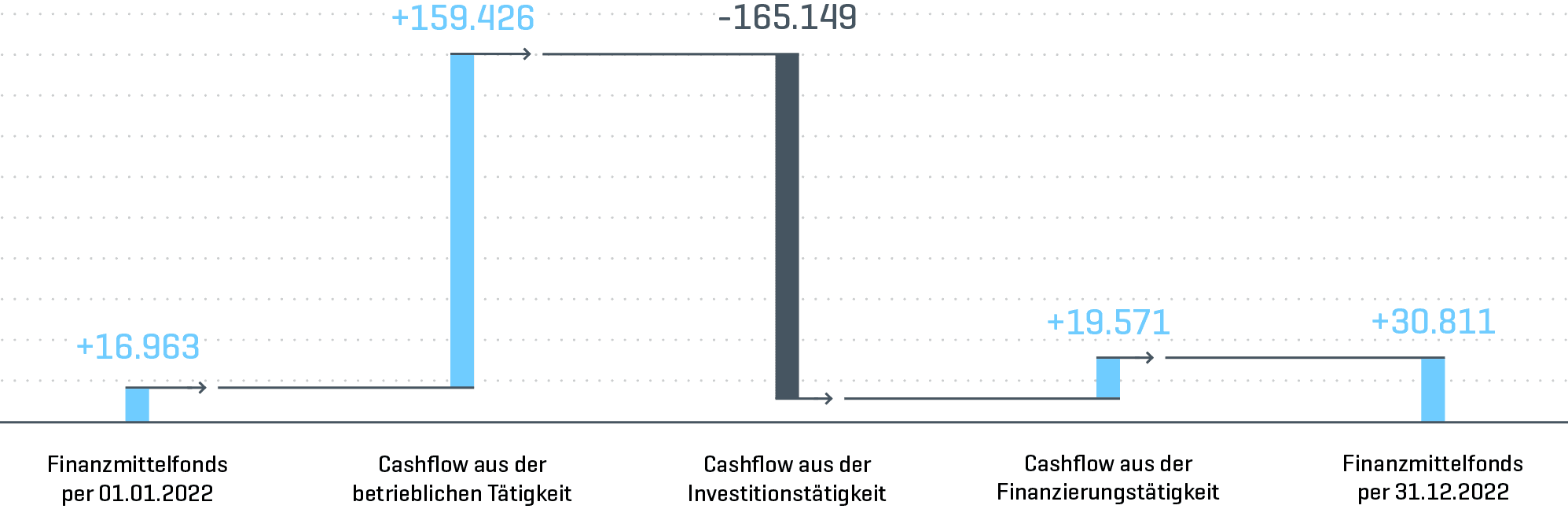

Liquidität

Aufgrund der besseren Verkehrsentwicklung sowie des strikten Kostenmanagements konnte im Geschäftsjahr 2022 nach einem Mittelabfluss im Vorjahr wieder ein Mittelzufluss aus der betrieblichen Geschäftstätigkeit erzielt werden (Vorjahr: – TEUR 45.819).

Der Mittelabfluss aus der Investitionstätigkeit ergab sich vor allem aus den Investitionen in Bauprojekte. Der Mittelzufluss aus der Finanzierungstätigkeit reduzierte sich im Vergleich zum Vorjahr um TEUR 229.094 auf TEUR 19.571 insbesondere aufgrund der geringeren Aufnahme von langfristigen Finanzschulden zur Sicherung der Liquidität.

Kapitalflussrechnung

in TEUR